Nu går börserna ner igen. Sju procent ned både här hemma och på New Yorkbörsen efter en svag vecka och hela juniuppgången är borta. Vadan detta? Var inte allt helt enkelt toppentoppen nyss? Jo, man har plötsligt bestämt sig för att bli väldigt oroliga för en andra våg av Corona. Samtidigt skriver DI om alla ‘positiva saker’ med denna nya nedgång; att man skulle ha börjat övergå till en mer nykter betraktelse av konsekvenserna av en ‘mer normal’ konjunkturnedgång, sådär 3-4%. Det är nästan komiskt att läsa hur man famlar efter rationella orsaker till börsens upp- och nedgångar, när det så uppenbart inte alls handlar om rationalitet. För hur ska vi kunna vara rationella i en irrationell ekonomi?

Börshandlarnas goda tips: köp mer risk!

Enligt Swedbanks aktiechef Fredrik Warg, så har konjunkturen redan vänt och därför är det logiskt att man nu måste börja köpa fastighetsaktier, enligt honom kommer ränteuppgången för dessa vara liten, värdefallen är bevisat små eller inga, att döma av affärer gjorda under våren (ja, det är SBB han tänker på) och långa hyreskontrakt kommer bli en ‘krockkudde’ som stoppar avkontoriseringen och nya beteendemönster. Martin Guru, förlåt Guri, på Kepler Cheuvreux, är lika optimistisk, Corona bleknar snart i minne, nya mer positiva makrodata är på väg in som får alla att blicka bortanför 2020, en rörelse i marknaden mot att ta alltmer risk går inte att stoppa; tvärtom är de ‘säkra’ bolagen nu övervärderade och ska bytas ut mot de mer ‘oälskade’ aktierna. Läs: bygg- och fastighetssektorn. Helt enkelt för att de är lågt värderade, fortfarande 20% lägre än vid årsskiftet.

I. Den irrationella marknaden

I en insiktsfull läsarkommentar får vi en förklaring till varför Warg och Guru, förlåt Guri, kan ha rätt, fastän de har så bedrövligt självklart fel: när en mycket stark uppåtgående rörelse fortsätter tillräckligt länge, så har ingen på marknaden råd att hålla emot. Inte heller de som anser den vara uppåt väggarna galen rent fundamentalt. Därmed blir uppgången självdrivande. Då är det alltså inte längre eller främst de glade amatörernas FOMO, Fear Of Missing Out, när det går upp, som förklarar de massiva rörelserna, utan en komplex röra av algoritmer och placeringsbestämmelser i aktiefonder och blandfonder, som kräver att man viktar om för att hänga med index.

Fastigheter – riskerna är reella

När räntan är så låg som nu, så innebär 100 eller 200 punkter en stor förändring relativt situationen man haft. Och när obligationsmarknaden surnat så kommer man bli tvungen att betala mer än så. Hyreskontrakt på den svenska marknaden är sällan långa, det betyder att åtminstone 20% omsätts, avslutas eller omförhandlas varje år. Även långa kontrakt förhandlas om i förtid, när hyresgästen vill dra ner ytorna. Hyresvärdarna är ofta tvungna, för att inte hyresgästen ska gå i konkurs eller flytta. Färre kontorsytor kommer behövas både pga konkurser, ändrade beteendemönster och sämre konjunktur. Färre butiksytor av samma skäl. De affärer som gjordes var med noggrant utvalda fastigheter i portföljer efter köparnas preferenser, cherrypicking; säljarna hade mycket goda skäl att försöka få en hög prisnivå bekräftad. Att börshandlarna flummar bort dessa solklara problem, som aktiechef på en storbank visar total brist på kompetens eller verklighetsförankring. Eller så gör man bara vad man kan för att dupera spararna. Fastighetsbranschen är en krutdurk just nu, tro inget annat.

Självgående kursrörelser driver upp priserna utan ett spår av fundamenta

Och alltihopa har alltså kickstartats av den överlikviditet som centralbankerna försett ‘företagen’ med; pengar som i brist på goda reala investeringar och projekt som ger reda jobb istället är ute och snurrar på de finansiella marknaderna, och som inte hittar någon annanstans att ta vägen, TINA, There Is No Alternative. Gissa om det med sådana negativa motivationsfaktorer som grund, blir en tjurrusning åt andra hållet, när pengarna tar slut. Hålet i botten på kistan har nämligen inte lagats, de strukturella problemen kvarstår och har blivit förvärrade, samtidigt som resurserna att ta hand om problemen har gått åt för att göda en fullkomligt galen frenzy på börsen.

BNP = allt man har råd att hitta på, bra som dåligt, inklusive flyktingimport

DI konstaterar i backspegeln att börsen alltså inte tog hänsyn till de extremt pessimistiska BNP-prognoser som kom under maj. Och som nu ‘av fler och fler påstås ha varit alltför negativa’. Det man inte förklarar för någon är att BNP omfattar alla ekonomiska aktiviteter i ekonomin. T ex utbildningsstöd till invandrare som inte över huvud taget är bildningsbara. Tolkar för att samma invandrare inte vill lära sig språket, advokater åt somliga av dessa invandrare som inte vill anpassa sig efter svensk lag, flyktingbostadsbyggande och hyror för dito, till mer invandrare av samma sort. Liksom förstås sådana bidrag som ges till dessa invandrare för att de ska få råd till mat, kläder och mobiltelefoner. Allt utom svartarbete och knarkförsäljning räknas in. D v s vår BNP kan kortsiktigt höjas av i längden helt improduktiva investeringar, som inte ger något alls efter att den sista bidragskronan lagts och fallit ner i springan.

Vad stödpaketen gått till – att ge en formellt bra BNP-siffra

Vad mer: även sådana bidrag till paket för ‘omställning’, korttidspermitteringars löner och pengar som i slutändan bara bidrar till börshandlarnas löner och bonusar – även dessa pengar räknas som BNP-höjande. Dvs verkningsgraden i de hårda paket marknaderna har tagit emot må vara hur usel som helst; det är ändå ingenting vi kommer få klarhet i förrän senare: för kvartalet som varit så har stödpengarna däremot tjänat sitt syfte alldeles utmärkt och i bästa fall dubbelräknats in i BNP-siffrorna, först som ‘investeringsstöd’ och statlig utgift, sedan som de subventionerade företagens hyresutbetalningar.

Det här är den kanske allra viktigaste effekten av stödpaketen, nämligen att påverka människors förtroende för att åtgärderna faktiskt fungerar. Men det är en ren synvilla som skapats och som ger marknaderna ett ‘fundamentalt’ felaktigt stöd för sin optimism. Nåde den nationalekonom som avslöjar sanningen; det skulle väl kanske t o m kunna ge fängelse för ‘opatriotiskt handlande mot myndighet’, som nyligen under Corona-karantänen klubbad lag stipulerar.

Riksbankens nya prognos: ren S-propaganda

Riksbanken vill nu puffa för att Sverige ska klara sig bättre än andra länder, något som skulle höja prognosen på sikt. Det är en teori som låter som blåkopia av de partistrategidokument som spinndoktorerna (s) på Sveavägen 68 har kokat ihop. Dessa har ju haft god framgång i opinionen bland allmänheten, men att riksbankens analytiker har köpt dem med hull och hår känns absurt. Den rangliga ‘prognosen’ grundar sig 1. på att vi stängt ner mindre, 2. hårdast drabbade sektorer är jämförelsevis små i Sverige, samt 3. låg statsskuld som ger större möjlighet till stöd. Mot detta kan enkelt ställas följande tunga motargument: 1. vår nedstängning ser av allt att döma ut att bli längre än alla andras, 2. Vi har ännu inte nått till den bransch som är större i Sverige än i de flesta andra länder: bygg- och fastighetsbranschen, 3. Den låga statsskulden matschas mer än väl av ett betydligt hårdare belånat näringsliv än annorstädes, här sticker Sverige ut på ett helt unikt sätt.

Överbelånade hushåll – men det svenska näringslivet är värst

Sanningen är att det finns färre än en handfull länder vars totala belåning är högre (jämfört med BNP) än Sveriges är. Riksbanken är bekymrade över hushållen, vilka också sticker ut, 17% högre belåning vid årsskiftet än amerikanska hushåll t ex (källa Bank of International Settlements, BIS, ‘centralbankernas centralbank’), och med en kraftigt växande andel konsumtionslån, nu uppe i hela 5% av BNP, med de allra sämsta låntagarna, de som nu i stor utsträckning förlorar sina (lågavlönade vikariat/säsongs-) jobb först. Men näringslivet är värst, med en belåning som bara stiger och stiger och som nu är 124% högre än USA:s (källa BIS). Hur kommer det sig att Riksbanken inte bryr sig om det mer? Ja, hur kommer det sig att siffrorna, från BIS, en högst trovärdig källa, inte ens är korrekt refererade i DI? Det här verkar vara nästan lika ‘okänt’ och icke-debatterat i svensk ekonomisk debatt som invandrarbubblan.

Företagsobligationer: bäddar för överbelåning utan kompetent kreditbedömning

Det värsta med näringslivets skuldsättning är att den också till allt större del består av företagsobligationer och -certifikat, som man prackat på ett småspararkollektiv med låg eller ingen kreditvärderingskompetens. Bankerna har samtidigt försämrat sin kreditportfölj, eftersom de tappat sina allra bästa kunders bäst garanterade projektrisker; här kan man nämligen inte konkurrera med priset. I andra änden, där skräpobligationerna tar marknad, vill bankerna inte vara, men har sannolikt pressats dit ändå, eftersom det kostat dem pengar att hålla likviditet med negativ ränta overnight på riksgäldens konto.

Företagsobligationerna är ett segment som vuxit enormt sedan 2008. Totalt uppgår det till 1,3 biljoner kronor, 27% av BNP, och ökningen är därmed 900 mdr sedan den senaste finanskrisen. Hälften är rejtat i den sämsta klassen, BBB, just ovanför skräpobligationerna, och det finns goda skäl att utgå ifrån att företag och emittenter ‘tjatat’ sig till en sådan klassning, trots att man inte borde fått någon rejting alls. Men även de formella skräppapper som inte rejtats alls har ökat till en fjärdedel av marknaden. De saknar allts en extern kreditvärdering, men köps ändå av privata sparare (eller deras förvaltare) med löptider upp till tio år, med säljargumentet att de ger en stabil avkastning (5-7%) och lägre risk än aktier. Det sistnämnda är med Finansinspektionens goda minne, vilket möjliggör placering i alla möjliga portföljer, även de som spararna själva bestämt ska vara ‘låg risk’ i. Problemet är att när krisen slår till så blir dessa papper helt osäljbara – såvida man inte kan hoppas på att Riksgälden bestämmer sig för att köpa även sådana.

Flockpsykologin skapar navelskådande branschtotem som ingen kan röra

I artikeln om den sympatiskt pessimistiske ränteanalytikern Sean George gör SvD, kanske omedvetet en intressant iakttagelse, som något av en självklarhet nämns i förbigående att ränteanalytiker ofta är just pessimister. Det säger sig självt att man knappast måste vara pessimist för att bli just ränteanalytiker, men att det finns en konsensus bland sådana som i median skiljer sig (negativt) från hur aktieanalytiker ser på världen, det är en allmänt känd och accepterad sanning – i alla fall på Svenska Dagbladet och av Sean själv. Implikationen av detta är att ingen inom branschen kan agera på ett sätt som avviker alltför mycket från branschmedianen. Handlarnas tro är ju i sig själva styrande för priserna.

Aktiehandlare är män. Ovanligt optimistiska (och därför riskbenägna) män.

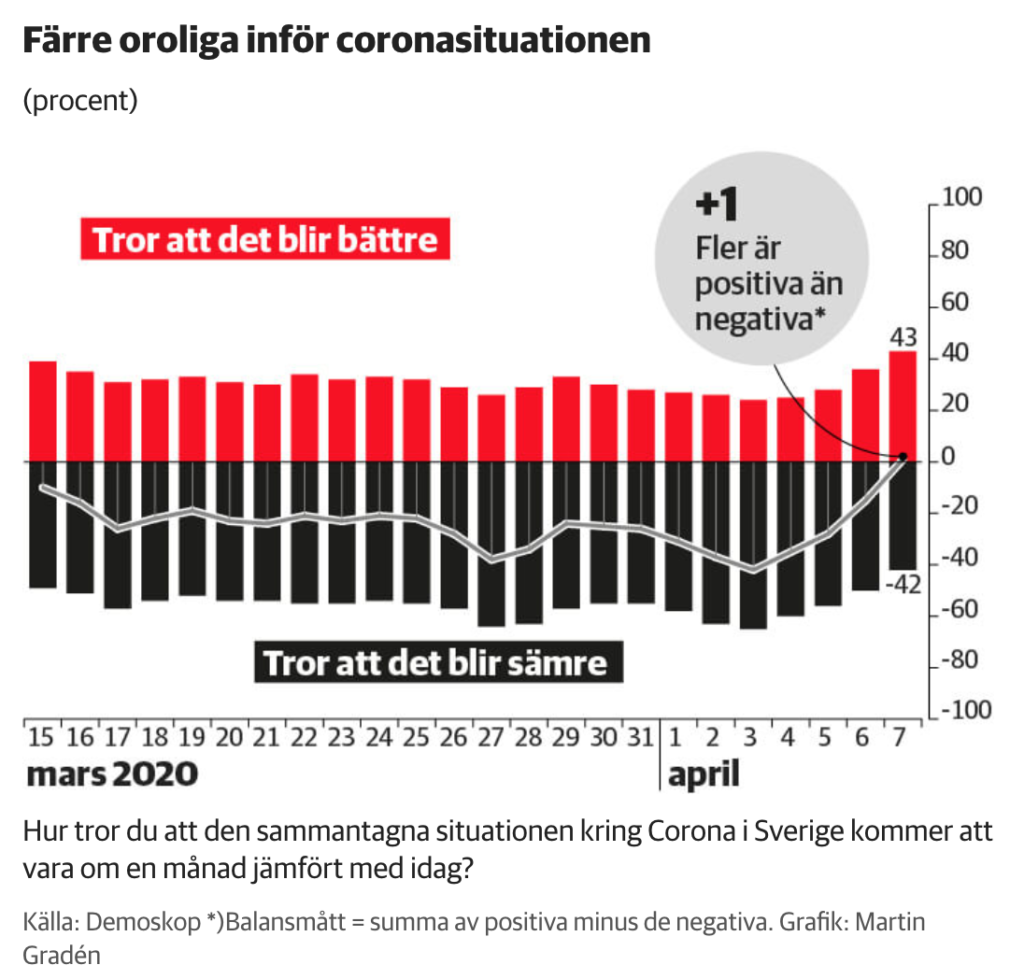

Aktiehandlare är mestadels män. Män är mestadels mer riskvilliga och optimistiska än kvinnor. Aktiehandlande män är det ännu mer och börsproffsen är mest riskvilliga av alla. Man ‘bettar’, satsar och chansar hejvilt. Att man oftare får rätt än inte beror på att ens kolleger gör likadant. Och även aktieanalytikerna är alltså mer optimistiska än sina kolleger, ränteanalytikerna. Även de är flockdjur, och samlar ihop sig när det ser riskfyllt och svårbedömt ut; aldrig är optimister och pessimister inom skrået så överens som just då, trots att det borde vara tvärtom, naturligtvis. Och de tittar i backspegeln. Det kan du själv konstatera om du studerar den grafik som DI tagit fram och som jag återger en del av nedan. Staplarna med de tunna röda trendpilarna överst visar hu börsen verkligen har gått, medan analytikerhopen, oavsett grad av optimism, närmast konstant rört sig åt det motsatta hållet. Det är ett svidande underbetyg åt branschen, men med detta i minne skulle faktiskt kunna utnyttja analytikernas prognoser för att göra exakt tvärtom.

Och konsensus just nu ser ut att vara att det ska gå upp. Just medan jag skriver detta trumpetar UBS t o m ut att ‘recessionen är över’! I det euforiska gäng som utbrister detta lever man i en bubbla som skapats av de exempellösa vinster som börshandlarna gjort under våren. De miljontals arbetslösa och många konkursade småföretagarna som inte fått del av guldregnet har troligen en annan åsikt. Liksom de sparare som blivit av med sina privata sparpengar, och som snart kommer upptäcka att de av staten sparade pensionspengarna inte heller är intakta. När tillgångsvärdena drar iväg är det nämligen bara delvis möjligt för de breda sparformerna att hålla jämna steg. Och detta är det optimistiska scenariot: nämligen att sittande regeringar och centralbanker världen över lyckas i sin satsning. Om inte, så kommer inte mycket vara värt någonting. Och det är ett scenario som vi måste inse kommer på bordet, om inte nu genast, så inom kort. Det står och balanserar: antingen blir det depression trots att man gått all-in. Eller så blir det en tillgångsinflation som inte liknar något vad vi sett hittills. Det sistnämnda är mycket tänkbart en katalysator för hyperinflation och total brist på förtroende för allt vad våra myndigheter säger och gör. Kaos, med andra ord.

II. Ett alldeles specifikt svenskt problem: invandringsbubblan.

Vi som läser nätmedia är ganska väl informerade om hur det står till i ‘invandringsbranschen’. Det är inte politiskt korrekta medelsvenssons, även om de inbillar sig det. Men hur är det med vassa börsmäklare och pålästa investerare? Inte kan man väl som förmögenhetsrådgivare vara omedveten om hur verkligheten ser ut på denna helt avgörande punkt? Det skulle ju vara oerhört riskfyllt och rent av utgöra försummelse i tjänsten, kan man tycka. Men det är faktiskt just så illa det ligger till. Man har inte tagit till sig den här informationen. Politiskt korrekta investerare är nämligen inte alltid så glada åt att få klart för sig att man gör sådana analyser. Dessutom ligger det långt bort i tiden. Fler kvartal än ett i alla fall.

En parallell från krisen 1990-93

Många tror att börsen är något av ofelbar. Särskilt civilekonomer, som fått lära sig i skolan att börskurserna är summan av all tillgänglig information. Men en hel bransch kan faktiskt välja att inte ta den till sig. Detta är en ganska fascinerande insikt. Jag anställdes försommaren 1991 på ett fastighetsbolag med aggressiva planer att förvärva fastigheter i Tyskland. När jag tillträdde efter sommaren hade krisen hunnit ikapp och vi fick kämpa för vår överlevnad. Ingen hade förrän då, ett år efter att krisen startade, förstått att den skulle sprida sig till fastighetssektorn. Trots att det är vad stora kriser alltid gör. Fastigheter är nämligen derivat av den ekonomi som bedrivs i dem, och belåningsgrader som anses acceptabla ger en högre multipel av kassaflödet än i någon annan verksamhet. Helt rimligt – för flödena är ju stabila. Utom när krisen slår till ordentligt; då är det här de största kreditförlusterna ofta görs.

Den krisande fastighetsbranschen 1991 började långsamt återhämta sig och 1993 var vändningen tydlig. Men tidningarna vägrade skriva något positivt, man hade bränt sig på fastigheter och skrivit alltför optimistiskt, alltför godtroget en bra bit in på 1991. Media gillar ju också svarta säljande rubriker i dur eller moll, hellre än sans och balans. Men till detta vill jag lägga att kontakten närmast var bruten – fastighetsfolk hade blivit parias. Mitt bolag börsnoterades 1995, till en alldeles för låg kurs – p g a medias ointresse – och vi blev uppköpta kort därefter. Då var krisen över, det visste hela branschen. Men bankerna höll inte med. Det tog åtminstone tre år till innan man på allvar började konkurrera om att få låna ut igen till kommersiella fastigheter. Jag vet, eftersom jag då jobbade på SEB.

Varje bransch har sina käpphästar och utan att följa dem är man inte med i matchen; om din kalkyl ger ett lägre pris så spelar det ingen roll om den är rätt, då blir det ingen affär. Och bankerna drivs av samma logik: alltför stor försiktighet i en högkonjunktur betyder att man inte få låna ut de pengar som bränner hål i fickorna, när all överskottslikviditet ger negativ ränta. Annat ljud i skällan blir det förstås när konjunkturen vänder – men det är då det.

På savannen funkar det.

Hur kommer sig detta? Är det rationellt? Nej, varken för helheten eller individen. Inte på börsen eller i banken, men kanske på savannen. Den som håller noga koll på ledargnun springer åt rätt håll och riskerar inte att skiljas från flocken. I experiment med apor har man visat hur nya upptäckter, beteenden och smarta sätt att komma åt föda imiteras av andra apor och blir till kollektiv kunskap – men bara om ‘uppfinnaren’ har hög status. De utstötta och lågrankade bryr sig ingen om vad de hittar på. Även vi är flockdjur och bara denna primitiva reptilhjärnefuktion kan på ett rimligt vis förklara varför information som i en bransch igenkänns som självklar logik och evidensbaserad fundamenta, medan man i en annan är helt resistent emot den. Det är flockinstinkten som hindrar informationen från att nå fram. Den faller platt på hälleberget, eftersom man redan har sin uppfattning klar inom gruppen. Vi klarar inte att bryta flockens konsensus så länge vi är i den, men byter vi bransch är vi snabbt förmögna att ändra åsikt – till vad som anses vara comme-il-faut i den branschen.

Räkna med att börsen känner till den officiella versionen, som bäst. Men bryr sig föga.

Därför är det heller ingen som förutser indirekta effekter av invandringen, bara de direkta bryr man sig om. D v s krav på mer investeringar i bostäder, mer efterfrågan på skola, vård, omsorg, tolkar, rättshjälp. Liksom på mat, kläder, narkotika och vapen (allt utom de två sistnämnda kategorierna höjer vår BNP – tillfälligt). Respektive bransch, börsnoterad eller inte, legal eller inte, ser affärsmöjligheterna och kulorna rinner ju in, därför har invandringsbranschen varit ett svenskt eldorado. Notan är man ointresserad av, den är inte med i ekvationen, troligen räknar man med att någon annan, såsom hittills skett, kommer få plocka upp den, utan konsekvenser alls för sig själv.

invandrarna ökar med över 100.000 varje år. Vi har sedan 2014 fått ett nytt Uppsala, Västerås, Eskilstuna, Örebro, Jönköping, Linköping och Norrköping. Utslaget på befolkningen som helhet talar vi om att 1 av 3 har utländsk bakgrund (givet att varannan med en utländsk förälder räknas dit). I segmentet män mellan 15-44 år så utgör man över 40% av invånarantalet i snart sagt alla våra större städer. Det här är inte bra av flera skäl, inte minst att de för oss oerhört viktiga svenska värderingarna är på väg att spädas ut, urholkas, missförstås och snart upplösas helt. Men det ska vi just nu lämna därhän, för att istället tala om den mer omedelbara ekonomiska effekten.

2000-talets invandring är inte ett stort problem, utan ett olösligt sådant.

I de grupper som kommit hit på 90-talet kan man nu mäta hur de bidragit över en livstid. För medianen är inte resultatet särskilt dystert. Det är fullkomligt katastrofalt. Bara en på tio har en minimiutkomst under sina första sex år i landet, och bara tre av tio får det i genomsnitt, under de följande åren. Sen går man i pension. (Källa HFI, se krönika 19-12-04). Det värsta av allt med detta är att 2010-talets invandrare kommer ha det ännu svårare att komma in på arbetsmarknaden. Inte minst för att även viljan saknas bland många, inte minst de som hamnar i de nu väl utvecklade parallellsamhällen, som fortfarande bara var i sin linda på 90-talet. Som jag sedan tar upp i en krönika 15/5 där Entreprenörskapsforum bekräftar siffrorna (första MSM-artikel– i SvD – drunknade i Coronarapporteringen), så ingår de ‘snällanställda på kommunerna i den lilla minoriteten som faktiskt har fått ett minimilönebetalt arbete. Dessa kommer en framtida lågkonjunktur obönhörligen inte ha råd med.

Vi behöver en utvandringspolitik. Och den blir dyr.

Vad annan forskning samtidigt visar är att Sverige har misslyckats så kapitalt med integrationen (assimilering försöker man sig inte ens på) att andra generationen inte förefaller lyckas bättre än den första. Detta kan vi se bl a på en (ännu större) överrepresentation i brottslighet på den enorma ökningen av antalet särskoleelever och på de enorma och allt större kullar med analfabeter och icke-godkända som lämnar grundskolan varje år. Vi behöver inte en ny invandringspolitik utan en utvandringspolitik. Nu. Och även med en sådan, så inser ju alla att detta kommer vara ett svårt problem att lösa, både finansiellt och socialt. Hur kan vi inbilla oss att det inte ska få enorma konsekvenser också på ekonomin?

Aktiemarknaden diskonterar inga katastrofer – någonsin – förrän de väl inträffar

Man vill gärna tro att de är invigda i liknande med konspirationsteoretikernas avancerade komplotter, och att de glada kursuppgångarna på börsen är väl förankrade i visdomar som går ut på att det för börsföretagen på det stora hela bara gynnas av inflödet av outbildad arbetskraft, som sänker minimilöner och som på något vis kan dra nytta av den sönderfallande rättsstaten. Men det är, vill jag sätta ned foten och hävda, grundlösa överskattningar av deras kompetens och framsynthet. Börsmäklare har aldrig någonsin diskonterat katastrofer, trots att vi vet att sådana inträffar med mer eller mindre jämna mellanrum. Även sådana som vi nästan kan vara helt säkra på, som pandemier och utbudschocker, så kommer de alltid som en total överraskning för aktiehandeln och det är först när de inträffar som de får genomslag.

Analytikerna silar mygg och sväljer kameler

De framtida kassaflöden som analytikerna använder i sina kalkyler är oerhört avancerade på mikronivån, men det är ingen som justerar sina inflationsantaganden efter det första året eller två. Inte heller gör man prognoser som räknar med några mer betydande ränteförändringar. Man kan hävda att det är rimligt eftersom ingen vet säkert när sådana inträffar. Ändå vet vi ju med säkerhet att det faktiskt kommer hända, förr eller senare, eftersom räntan ligger på noll och eftersom det går emot all nationalekonomisk teoretisk rimlighet: ‘New monetary theory’ är ett löjligt påhitt av dessa skygglappsförsedda, som hellre vill tro att vi kommit in i ett nytt aldrig tidigare prövat normaltillstånd. Nytt, kanske, men inget är normalt med det – vi kommer få se konsekvenser, som blir värre ju längre de dröjer. Och den kanske viktigaste orsaken att man inte lägger sig på 3% inflation och 6% ränta i kalkylen bortom de fem första åren, är att då skulle 1. man bli betraktad som galen och 2. nästan inga privatpersoner eller företag skulle klara av att betala. Än mindre kommuner.

Nationalekonomerna slipper på samma sätt ansvar genom att gömma sig i flocken. Man är försiktiga och vill inte sticka ut för mycket. Man har ofta någorlunda rätt, men också ibland väldigt fel – alla på samma gång. Konjunkturanalytikerna har förstås heller aldrig försökt att räkna ut vad invandringen innebär för BNP-utvecklingen. Hur ska då börsen kunna göra det?

Men Sverige har ju en låg statsskuld, väl? Ser det inte bra ut då?

Sveriges officiella statsskuld var 23% vid årsskiftet. Eftersom det kommunala självstyret är avskaffat i praktiken och alla formellt kommunala skatter slussas direkt till staten, för att sedan pytsas ut enligt regeringens godtycke, så är det självklart att de snabbt ökande kommunskulderna ska läggas till denna summa i Sverige – vilket inte är lika självklart i andra länder, särskilt inte federala delstatsekonomier som USA.

Men faktum är att inte heller när vi gör det, så når vi upp så mycket högre. Totalt för hela den offentliga sektorn så uppgick skulden till 35% vid årsskiftet och förväntas ha ökat som andel av BNP till kanske 42% efter ‘paketen’. Med det är vi fortfarande nästan bäst i klassen, och jämfört med både Italien och USA, som ligger en bra bit över 100% nu, så kan man tycka att det är löjligt att oroa sig. Sverige har en låg offentlig skuld. Och när man jämför med ‘värstingen’ Japan, så kan det tyckas som om allt måste vara frid och fröjd. Men så är det inte. Vad har vi glömt?

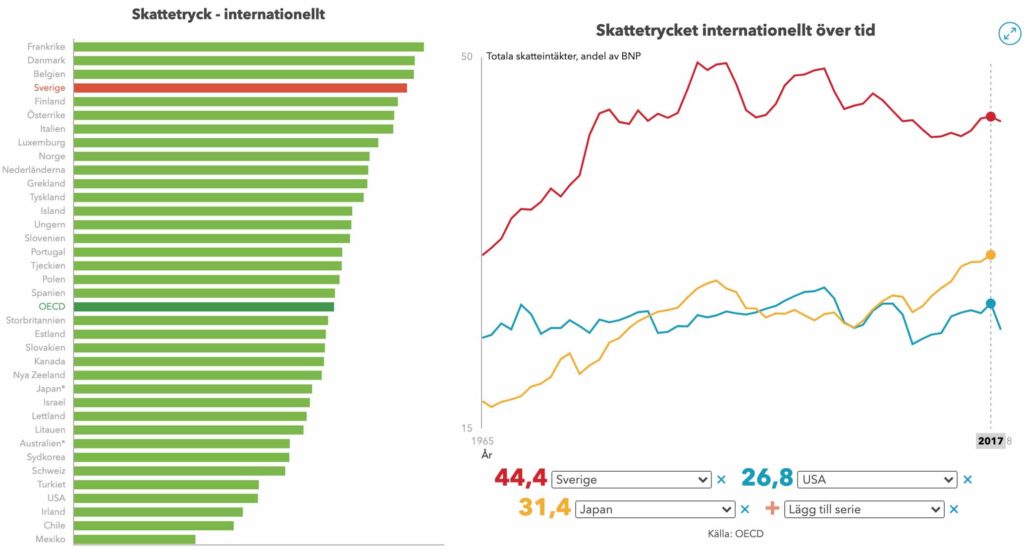

Skattetrycket – medan andra länder kan höja det så ligger vi på max

Förutom att Japan är en extremt väloljad maskin i så gott som alla andra avseenden, så är jämförelsen för snäv även när vi jämför med andra länder. Dels har vi glömt i jämförelsen är dock att skattetrycket i Sverige inte kan höjas mer än marginellt, medan t ex britternas är tio procent enheter lägre och amerikanernas hela tjugo. De höga skatterna gör oss extremt konjunkturkänsliga. Staten kan inte kompensera sig för inkomstbortfall eller nya löpande utgifter med ökad skatt. I ett läge då BNP – som nu – sjunker måste man därför låna, eller minska utgifterna.

Dels har Sverige en total belåning, som är bland de högsta i världen sett i förhållande till BNP. D v s vi har också en ännu mer skev belåning, givet den låga statsskulden, som ligger högre än andra länders på den privata sektorn, hushåll, men än mer näringslivet. Är det här bra eller dåligt? Utan större tvivel: dåligt. Jämfört med länder som har lika stor belåning totalt, så har vi ju ett näringsliv som är mindre konkurrenskraftigt. Vi har också högre räntor, eftersom skulderna är fördelade på sämre kredittagare. Totalt sett har vi inte bara avsevärt större räntekostnader därmed, utan även en betydligt högre känslighet för räntesvängningar. Japan och USA har valt att ta upplåningen på staten, Sverige på individ och företag. Man kan fundera på om detta inte är en mycket medveten strategi från vår (regeringens/SAP:s) sida, eftersom den också rimmar med den sedan decennier gällande doktrinen, som går ut på att göra svensken så beroende av staten att han inte har någon annan att vända sig till när kris och problem hotar.

Och slutligen har Sverige har alltså en invandrarryggsäck att bära på, som redan före Corona började bli för tung. Denna ryggsäck har också pumpat upp vår BNP tillfälligt på ett sätt som är långsiktigt missvisande. Alla våra nyckeltal där BNP är i nämnaren ger för bra siffror. Det gäller naturligtvis även skuldsituationen, eftersom skulderna är kvar och ska betalas när kalaset är slut, vilket tyvärr inte alls är fallet med invandrarprojektets påstådda långsiktiga lönsamhet. Det utgör istället en framtida bottendragg, som bara blir tyngre och tyngre.

III. Börsen kommer aldrig få flockimmunitet

Varför går börsen bara upp, upp, upp när allt annat går ner, ner, ner? Därför att börsen är ett flockdjur. Artificiell Intelligens har inte ändrat på det, inte gjort börshandeln ‘smartare’ – bara snabbare.

Att säga att börsen inte ‘borde’ gå upp (eller ned) är som att säga att solen inte heller borde göra det – men det är vad börsen och solen gör. Och oftast är det lika svårt för oss att förstå börsens rörelser som för stenåldersmänniskan att förstå solens.

AI förstärker alla kortsiktiga trender och rekyler – ökar irrationaliteten.

Börsen är summan av ett flockbeteende. Och den som tror att AI gör den smartare tänker inte tillräckligt långt. Algoritmerna använder sig av tidigare kursrörelser och annan big data, och måste ta särskild hänsyn till just hur ‘Average Joe’ beter sig och tänker – och att man går i flock. AI vill inte göra tvärtom utan bara göra det lite, lite före alla andra. AI drar nytta av de irrationellas tankar och förstärker dem gärna, om det är till fördel.

Varje rationell själ kan konstatera att börsen, om den var ‘rationell’ i rådande kurs borde diskontera allt ont (och gott) vetande på en gång. Det är vad teorin säger. Men så gör ju inte Average Joe. AI vet att 2020-talets Joe är optimist och vill att börsen ska gå upp. Efter en viss mängd dåliga nyheter är Joe inte upplagd för att lyssna mer. AI ligger då steget före och har redan köpt. När Joe ser hur fallet stannar upp så stärks han i sin uppfattning att börsen nått botten. En rekyl startar. Och det är AI som tjänar mest, för man har köpt i botten.

Optimisterna fortsätter köpa. Långt över vad som är ‘rationellt’. När det vänder beror det bl a på att AI blankar. Det skickar säljsignaler genom hela systemet. Rekylen bryts och det står och tuggar ett tag på en ny nivå, zickzack i en bandbredd där AI tjänar stora pengar åt sina arbetsgivare, de stora investmentbankerna, genom att fortsätta ligga steget före i varje zick och varje zack.

Det är här vi är nu. Nervösa ryck upp och sedan ned. Utan att någon riktigt säkert kan peka på varför. AI har förstås en rationell slutnivå klar för sig, byggd på egen analys, och givetvis på all tänkbar samlad macro- och micro-analys som finns tillgänglig. AI inser förstås att man måste förflytta sig dit till slut.

Men det är dåligt utnyttjande av tillfället om man inte gör vad som går för att dra ut på det roliga så länge som möjligt. Väl nere i botten sjunker omsättningen som en sufflé, och det blir mycket svårare att tjäna pengar när så många förlorat sina pengar och/eller är rädda att förlora ännu mer. Med rekyler och tillsynes irrationella rörelser kan investmentbankerna mjölka sina Joes och se till att skaka ur dem allt som går. Det här är ett riggat spel.

En real prognos gjord i mars, står sig än!

Vad är det som talar för en ny botten, långt under den som nåddes i slutet av mars? Det mesta. Corona har inte bara dödat ekonomin i ett kvartal. Viruset har lagt en död hand över nästan all företagsamhet. Särskilt små och medelstora företag kommer drabbas. Sådana utan stora reserver, som fått mycket måttliga bidrag av staten. Centralbankerna har skapat en enorm lånebubbla och den är felprissatt i alla segment, från överbelånade stater och banker till konkursfärdiga skräpobligationsföretag. Bara individer betalar korrekta – och ofta höga – riskpremier. Här är ingen ‘too big to fail’.

TINE – There Is No Escape

Regeringarna är största långivaren i ett system som med de restriktioner som följt med som villkor för alla nödlån och stödformer i grunden är planekonomiskt. Och alla måste bestämma sig om de vågar tro på fortsatt gratis pengar eller om de vid förfall om ett år måste bita i det sura äpplet ändå. När den blåögde får rätt är det den rationelle som får stryk – och därmed försvinner ännu en grundbult i marknadsekonomins fundament. Samtidigt hotar en allt större protektionism, handfasta tullar, förstatliganden och regleringar. Varför prisas dessa inte in på börsen? Se ovan. Irrationaliteten som AI hjälper till att skapa på börsen gör svängningarna så omöjliga för oss som är gjorda av kolföreningar, att vi helt enkelt helst bara borde ge upp. Problemet är att vi inte kan sätta oss någonstans ifred och bara betrakta galenskaperna. Vi måste satsa våra pengar på någon av två hästar, som ser ut att springa en snitslad bana åt var sitt håll: depression eller hyperinflation/tillgångsinflation. Vi måste också sannolikt byta häst någonstans mitt i loppet, kanske flera gånger än en.

Riggat guldpris passar centralbankerna väl

Sedelpressarna har gått på högvarv och all etablerad ekonomisk teori säger att om man får som man vill, och dessa pengar faktiskt börjar användas, så innebär det hyperinflation. Samtidigt som den kraftiga arbetslösheten, minskad riskvilja, konsumtionsbenägenhet och intresse för att investera talar för det omvända, deflation. Och det sistnämnda är värre, för då kan företagen inte rationalisera tillräckligt; försäljningen krymper hela tiden, för snabbt för att göra vinst. För säkerhets skull ser det faktiskt ut som om storbankerna har riggat guldpriset. Den som köper där måste vara extremt långsiktig för att kunna hoppas på att slå deras betting. Och vem vet; konspirationsteoretikerna gissar att denna riggning är avsiktlig just för att hålla oss kvar på aktiemarknaden. Ingen ska kunna fly. Sett ur centralbankernas vy så skulle detta faktiskt vara en riktigt klok investering, eftersom just guld annars skulle kunna rusa i taket och på så vis locka alla kloka från de riskfyllda aktierna, vilket i sin tur skulle döda börsen. Så vi tvingas alltså välja. Depression eller hyperinflation. Nu eller sen.

Det kan dessutom bli både ock. Mat, och särskilt sådan som ska passera flera gränser och hotas att träffas av exportbegränsningar, kan bli mycket dyrare. Medan kapitalvaror som bilar och hemelektronik pressas nedåt, i en spiral som kräver fortsatta löneanpassningar, när efterfrågan fortsätter att sjunka. När krutröken skingras blir penningvärdeförsämringen tydlig för alla, nog för att tvinga investerarna tillbaka till lottsedlarna, aktierna, eftersom det inte finns några rimliga alternativ.

Men först måste alltså börsen sluta nonchalera det faktum att världen efter Corona inte kommer se likadan ut som innan. Det är en fattigare värld vi då kommer vakna upp i. Visst kan vi belåna oss upp över öronen, men det hjälper ju inte mer än att vi skjuter upp problemen lite till – och förvärrar dem dessutom. Monopolpengarna kommer inte i längden kunna lura oss att tro annat. Men när vi når dit vet bara AI. Summan av alla dumheter i världen. Men lite snabbare.

Magnus Stenlund

Sunt Förnuft

Swish 070-763 97 02

Bg 591-5640